50년 이상 배당 증가한 기업에 투자해야 하는 이유

장기 투자자라면 한 번쯤 들어본 단어가 있습니다. 바로 미국 배당킹(Dividend Kings)입니다.

배당킹은 50년 이상 단 한 번도 빠짐없이 배당금을 증가시킨 기업에게 붙는 칭호로, 전 세계 주식 시장에서도 가장 희소성이 높은 그룹입니다.

미국 증시는 물론 전 세계에서 경제 환경이 수십 년 동안 변해 왔습니다.

오일 쇼크, 금융위기, 닷컴버블, 서브프라임 사태, 코로나 팬데믹, 고금리 시대까지

이 모든 상황에서도 매년 배당금을 올린 기업만이 배당킹에 이름을 올립니다.

이 글에서는 2025년 기준 미국 배당킹 리스트,

그리고 배당킹의 장점/단점, 투자 포인트, 추천 종목까지 모두 정리했습니다.

티스토리 독자라면 이 글만으로 배당킹 투자를 완전히 이해할 수 있습니다.

📌 1. 배당킹이란? (정의 및 특징)

배당킹(Dividend Kings)은 연속 50년 이상 배당을 증가한 기업을 말합니다.

배당귀족(Dividend Aristocrats)이 25년 이상임을 생각하면 두 배의 기간입니다.

✔ 배당킹 = 기업의 생존력·경쟁력·현금흐름이 모두 검증된 기업

- 높은 브랜드 가치

- 안정적인 시장 점유율

- 불황에도 흔들리지 않는 실적

- 현금흐름이 꾸준한 비즈니스 모델

즉, 주가가 요동칠 때도 꾸준히 배당으로 보상해 줄 수 있는 기업이라는 뜻입니다.

📌 2. 2025년 기준 미국 배당킹 전체 리스트

아래는 섹터별 주요 배당킹 기업 목록입니다.

(※ 일부 기업은 배당연수에 따라 업데이트될 수 있음)

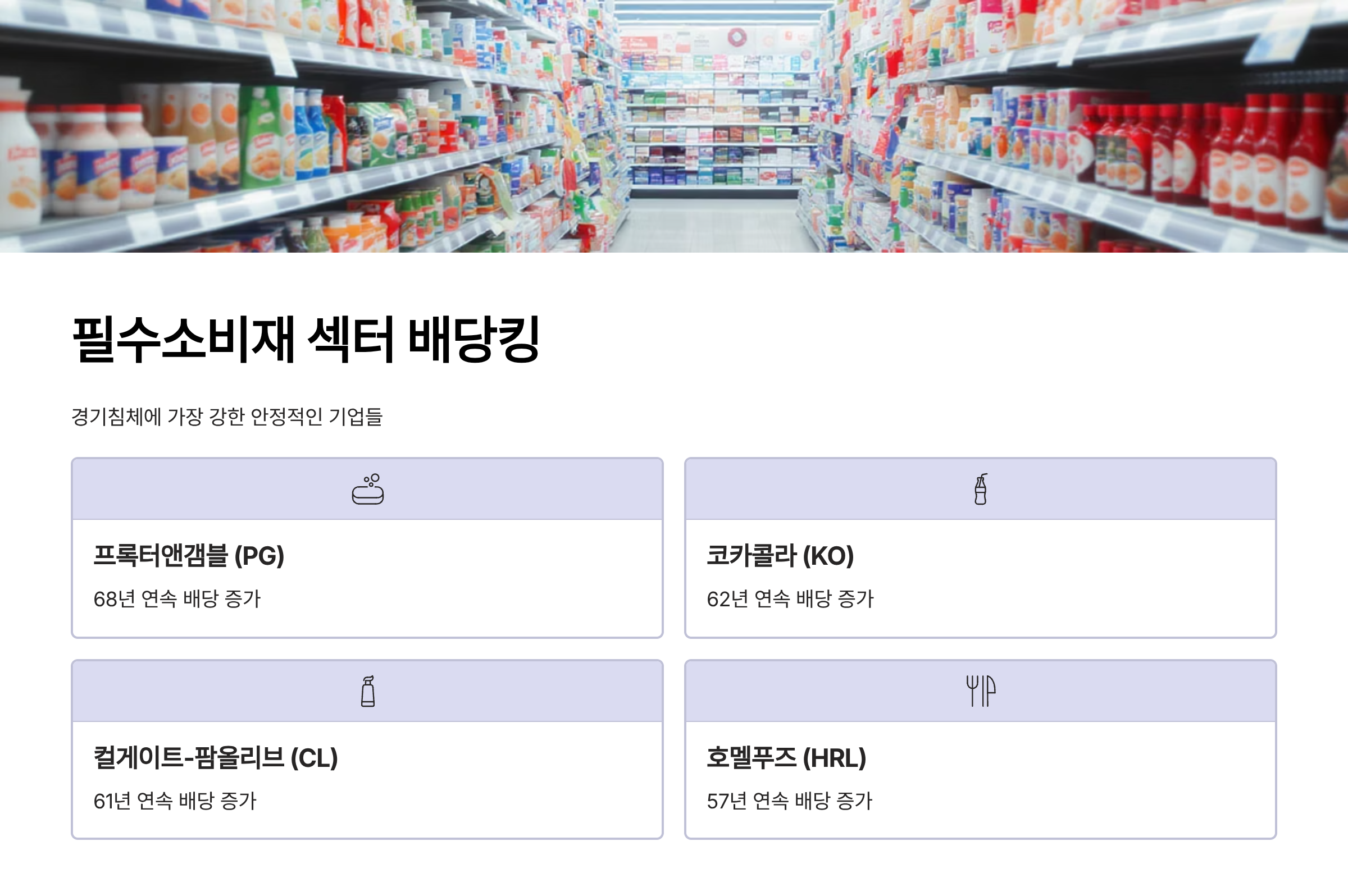

✅ 필수소비재 섹터

| 프록터앤갬블 | PG | 68년 |

| 코카콜라 | KO | 62년 |

| 컬게이트-팜올리브 | CL | 61년 |

| 호멜푸즈 | HRL | 57년 |

필수소비재는 경기침체에 강하며, 배당킹 중에서도 가장 안정적입니다.

✅ 산업재 섹터

| 3M | MMM | 65년 |

| 신시내티 파이낸셜 | CINF | 63년 |

| 제뉴인 파츠 | GPC | 68년 |

| 에머슨 일렉트릭 | EMR | 67년 |

산업재는 배당성장률이 꾸준하지만, 최근 일부 기업은 변동성이 큰 편입니다.

✅ 유틸리티 섹터

| 내셔널 퓨얼 가스 | NFG | 52년 |

| 사우스웨스트 가스 | SWX | 50년+ |

유틸리티 기업은 안정성은 뛰어나지만 성장성이 낮습니다.

✅ 기타 대표 배당킹

| 로우스 | LOW | 주택 리테일 |

| 알트리아 | MO | 담배 |

| 타겟 | TGT | 유통 |

| FRT 리얼티 | FRT | 리츠 |

📌 3. 배당킹 투자, 왜 인기일까?

✔ 1) 경기 침체에도 강한 기업

배당킹은 여러 차례의 경제 위기를 통과하면서도 배당금 삭감이 단 한 번도 없었습니다.

이는 곧 기업의 생존력과 현금흐름이 매우 안정적임을 의미합니다.

✔ 2) 배당 성장률이 복리를 만든다

초기 배당률은 낮을 수 있지만

매년 배당이 증가하면 장기 보유 시 **YOC(내 매수가 대비 배당률)**는 크게 올라갑니다.

예) 코카콜라

- 현재 배당률은 약 3%

- 20년 보유 시 개인 YOC는 8~10%까지 증가 가능

✔ 3) 변동성에 스트레스받지 않는 투자

주가가 조정을 받을 때도 배당은 꾸준히 증가하기 때문에

심리적으로 가장 안정된 투자가 가능합니다.

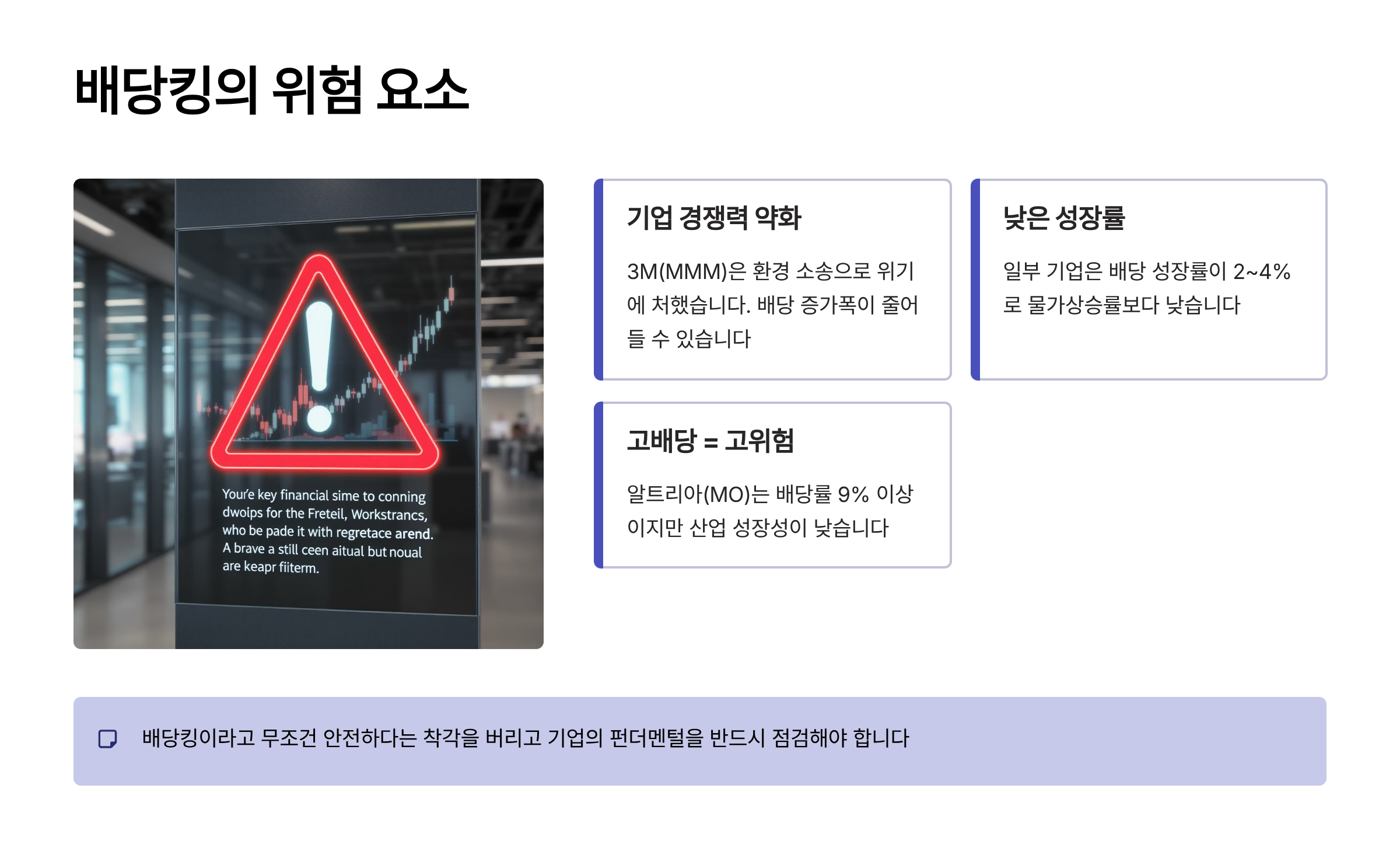

📌 4. 하지만, 배당킹이라고 완벽한 것은 아니다 (주의점)

⚠ 배당킹도 위험하다

대표적으로 3M(MMM)은 환경 소송으로 위기에 처했습니다.

수십 년간 배당을 올렸어도 기업 경쟁력이 약해지면 배당 증가폭이 줄어들거나 정체될 수 있습니다.

⚠ 배당 성장률이 너무 낮은 기업도 있다

HRL, NWN 같은 일부 기업은 최근 5년간 배당 성장률이 2~4% 수준입니다.

물가상승률보다 낮은 경우 실질 수익력이 약해질 수 있습니다.

⚠ 고배당 = 고위험인 경우도 존재

예: 알트리아(MO)

배당률은 9% 이상이지만 장기적으로 산업 자체가 성장성이 낮습니다.

➡ 배당킹이라고 무조건 안전하다는 착각을 버리고

기업의 펀더멘털을 반드시 점검해야 합니다.

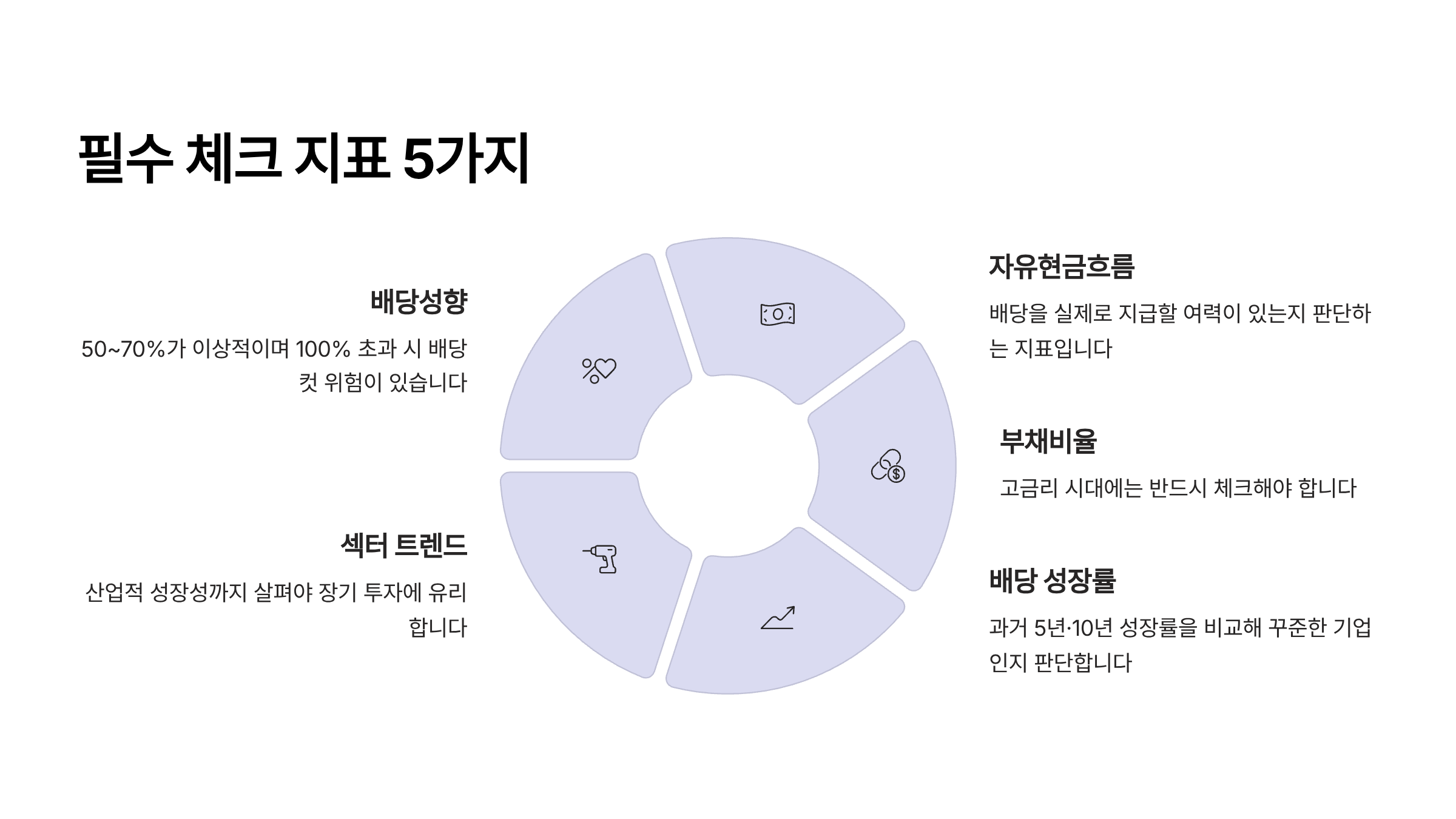

📌 5. 배당킹 투자 시 반드시 체크해야 할 지표

✔ 1) 배당성향(Payout Ratio)

50~70%가 이상적이며,

100%를 넘는 기업은 배당컷 위험이 있습니다.

✔ 2) 자유현금흐름(FCF)

배당을 실제로 지급할 여력이 있는지를 판단하는 지표.

✔ 3) 부채비율

고금리 시대에는 반드시 체크해야 함.

✔ 4) 배당 성장률(DGR)

과거 5년·10년 성장률을 비교해 꾸준한 기업인지 판단해야 합니다.

✔ 5) 섹터 트렌드

산업적 성장성까지 살펴야 장기 투자에 유리합니다.

📌 6. 배당킹 투자자가 알아야 할 비교 개념

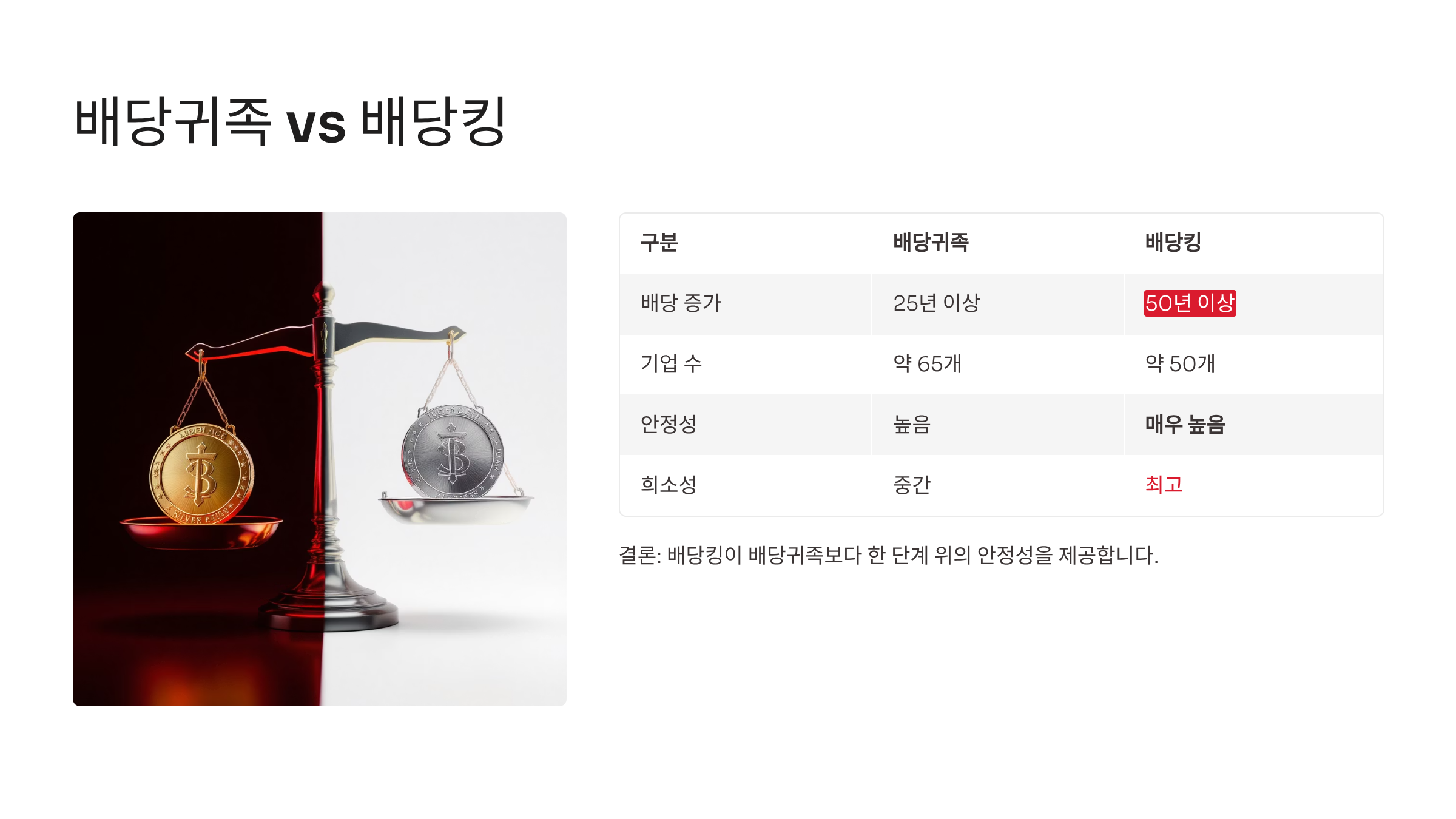

🎖 배당귀족 vs 배당킹 비교

| 배당 증가 | 25년 이상 | 50년 이상 |

| 기업 수 | 약 65개 | 약 50개 |

| 안정성 | 높음 | 매우 높음 |

| 희소성 | 중간 | 최고 |

➜ 결론: 배당킹이 배당귀족보다 한 단계 위의 안정성을 제공한다.

📌 7. 추천 배당킹 TOP 10 (2025 기준)

아래 종목은 실적 안정성과 배당성장률, 섹터분산까지 고려한 추천입니다.

- PG – 프록터 앤 갬블

- KO – 코카콜라

- CL – 컬게이트 팜올리브

- LOW – 로우스

- GPC – 제뉴인 파츠

- CINF – 신시내티 파이낸셜

- EMR – 에머슨 일렉트릭

- HRL – 호멜푸즈

- TGT – 타깃

- MO – 알트리아(위험 감안 시 배당률 강점)

📌 8. 배당킹 ETF는 없지만 가장 가까운 대안은 있다

미국에는 배당킹만 모아놓은 ETF는 없지만

대부분 배당킹을 포함하는 배당귀족 ETF가 대안입니다.

가장 유명한 ETF 2개

- NOBL – S&P 배당귀족 ETF

- VIG – 배당성장 ETF

장기 투자 시 두 ETF도 훌륭한 선택지가 됩니다.

📌 9. 배당킹은 “주식 시장의 장기 생존자”다

미국 배당킹은

✔ 불황을 견디는 기업

✔ 현금창출력이 높은 기업

✔ 장기 보유 시 복리 효과가 극대화되는 기업

즉, 장기 투자에서 가장 심리적으로 편안한 주식입니다.

다만,

- 개별 기업의 실적

- 배당 성장률

- 부채 구조

는 반드시 체크해야 합니다.

미국 배당킹은 단순히 배당을 많이 주는 기업이 아니라,

50년 이상 시장을 살아남은 살아 있는 역사입니다.

장기 투자자라면 포트폴리오에 최소 1~2개는 포함해 두는 것이 좋습니다.

VT ETF 완벽 가이드 2025: 전세계 주식 분산투자의 끝판왕

🎯 핵심 요약: VT ETF는 단 하나의 상품으로 전 세계 9,000개 이상의 기업에 분산투자할 수 있는 뱅가드의 글로벌 ETF입니다. 연 0.06%의 초저비용으로 50개국 주식시장에 투자하며, 현재 730억 달러 이

pink.shring7000.com